La déclaration d'impôt - Assistant(e) maternel(le)

Comme pour tous les salariés, les revenus des l’assistant(e) maternel(le) doivent être déclarés aux impôts.

Pour cela, vous avez 2 possibilités :

- Soit vous choisissez le régime de l’abattement forfaitaire

- Soit vous choisissez le régime général

!!!! ATTENTION, pour déclarer ses revenus selon le régime de l’abattement forfaitaire, il est OBLIGATOIRE d’avoir un cahier de présence, ou son équivalent. Dans le cas contraire, vous devez utiliser le régime général !!!

Le Régime de l'abattement forfaitaire :

Pour ce mode de déclaration, vous devez calculer la différence entre les rémunérations perçues (indemnités comprises) et la somme forfaitaire représentative des frais engagés dans l’intérêt de l’enfant (c’est l’abattement).

Revenus à déclarer = Rémunérations perçues – abattement forfaitaire

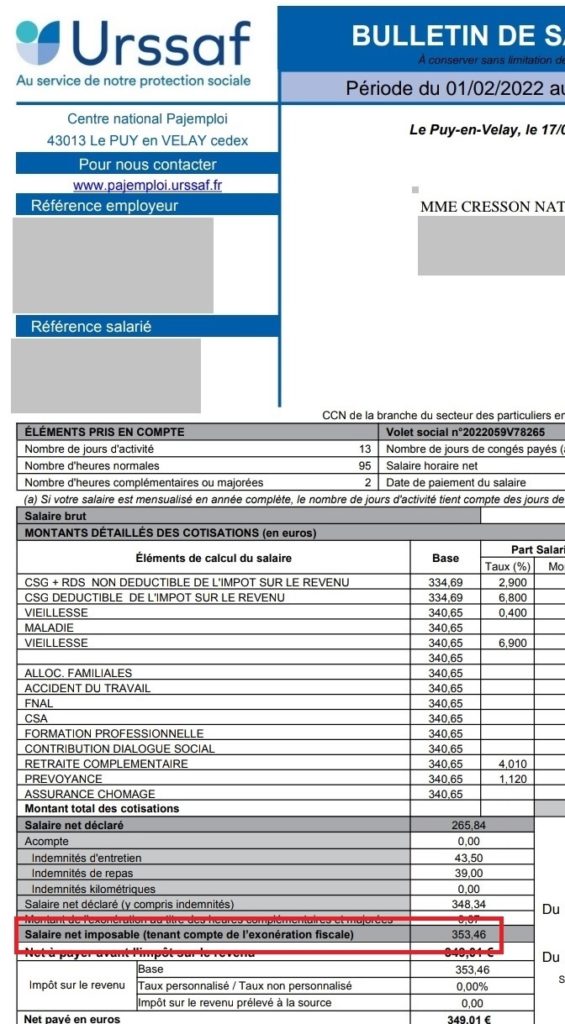

Les rémunérations perçues correspondent aux salaires net imposables ainsi que les indemnités d’entretien et de repas (même si vous ne faîtes pas les repas).

Les indemnités sont déjà intégrées au salaire net imposable, vous n’avez donc pas à les rajouter pour votre calcul. (montant encadré sur l’image ci-contre).

Pour vérifier si le Salaire net imposable tenant compte de l’exonération fiscale inclus bien les indemnités, vous devez additionner le salaire net déclaré (nombre d’heures normales x le tarif horaire net déclaré si il y a des heures complémentaires ou majorées déclarées), les indemnités d’entretien, les indemnités repas le cas échéant et la CSG + RDS non déductible de l’impôt sur le revenu (1ère ligne 3ème colonne du tableau des charges de la fiche de paye).

Le résultat doit être égal au salaire net imposable tenant compte de l’exonération fiscale.

Lorsque les parents fournissent les repas pour leur enfant, vous devez faire remplir l’attestation de repas fournis (Téléchargeable ci-contre) indiquant le tarif des repas qui vous sont fournis. Ce tarif vous sert à calculer l’indemnité repas (indemnité repas fournis dans le formulaire de calcul ci-dessous) à déclarer dans les rémunérations perçues.

L’abattement forfaitaire est calculé par jour d’accueil réel de plus de 8h et par enfant, il correspond à 3 fois le SMIC horaire. Pour les jours d’accueil de moins de 8h, vous devez compter les heures et les ramener en journée de 8h en divisant par 8.

Pour 2024, il y a 2 montants de SMIC horaire : de janvier à octobre 11,65€ , de novembre à décembre 11,88€. Cela permet un abattement maximal de 34,95€/enfant/jour d’accueil réel de janvier à octobre, et de 35,64€/enfant/jour d’accueil réel en novembre et décembre.

Le montant de l’abattement est limité au total des sommes perçues pour chaque employeur.

Vous pouvez télécharger le tableau ci-contre pour noter vos différents montants de chaque employeur.

Pour la déclaration papier, vous devez déclarer

-> dans la case 1AA ou 1BA

- Le montant de vos revenus après abattement

-> dans la case 1GA ou 1HA

- Le montant de l’abattement

-> dans la case 1AJ ou 1 BJ

- Les indemnités d’arrêt maladie,

- Les indemnités de formation

-> dans la case 1GH ou 1 HH

- Le montant des heures complémentaires et/ou supplémentaire exonérées jusqu’à 7500€ (calcul ci-contre)

-> dans la case 1 AP ou 1BP

- Le chômage

Pour la déclaration en ligne, il faut indiquer

-> dans le crayon de la case 1AA ou 1BA

- Les revenus avant abattement de chaque employeur,

- L’abattement de chaque employeur

- Le montant de la retenue à la source de chaque employeur .

-> dans le crayon de la case 1AJ ou 1BJ

- Les revenus d’heures complémentaires et/ou supplémentaires exonérées de chaque employeur,

- Les indemnités de formations (Ipéria, …)

- Les indemnités des arrêts maladie (CPAM, IRCEM)

-> dans le crayon de la case 1AP ou 1 BP

- Les indemnités de chômage .

-> Le montant des heures complémentaires et/ou supplémentaires exonérées d’impôt apparaissent ensuite case 1GH ou 1 HH.

Le site calcule pour vous le montant de vos revenus après abattement (visibles case 1AA ou 1 BA) et le montant de l’abattement global (visible case 1GA ou 1 HA).

Pour calculer le montant correspondant aux heures complémentaires et/ou supplémentaires que vous devez déclarer, vous devez multiplier le nombre de ces heures déclarées par le tarif horaire net prévu pour ces heures.

ex : 3h complémentaires déclarées, tarif horaire brut non majoré prévu au contrat pour ces heures 5€, cela fait 15€ brut soit 13,41€ net à déclarer. (taux de conversion Brut->Net des heures complémentaires : 0,8943 hors Alsace Moselle)

Le régime général :

Si vous décidez de renoncer à ce régime particulier des salariés du particulier employeur, votre impôt sur le revenu sera calculé uniquement sur le salaire imposable sans les indemnités entretien et repas.

Vous devez simplement additionner vos salaires net imposable pour tous vos contrats et les déclarer dans les salaires (cases 1AJ, ou 1BJ)

<!> Attention depuis janvier 2021, Pajemploi inclue le montant des indemnités dans le salaire net imposable de vos fiches de paye, vous devez donc pensez à les soustraire si vous déclarez uniquement vos salaires.

Comment calculer le net imposable pour les fratrie un plein temps et un périscolaire ?

Merci

Bonsoir,

Envoyez moi par mail, une de vos fiches de paye de la fratrie, ainsi que vos 2 contrats que je puisse voir pour vous aider.

Bien cordialement.

Bonjour,

Apres abatement les revenus peuvent-ils être negatif ou cela n’est pas possible ?

Bonjour Marjorie,

Non l’abattement est plafonné au montant du revenu. Les revenus après abattement peuvent être nuls mais pas négatifs.

Belle journée.

Lilie Popins

Bonjour, cela me fait pareil j’ai des résultats négatifs

Je comprend pas du coup

Bonsoir Isabelle,

L’abattement est plafonné au montant des revenus, donc si d’après vos calculs vous trouvez un abattement plus grand que vos revenus, il faut inscrire le même montant dans la déclaration pour les revenus et l’abattement.

Ex : revenus 3200€, abattement 3350€ mais plafonné à 3200€, revenus après abattement 3200-3200=0€

Belle soirée.

Lilie Popins

Bonsoir !

Vous êtes au top merci pour vos partages.

Vos outils sont clairs.

Je vais regarder pour calculer le CP….là j ai un petit caillou dans la chaussure ….

Douce soirée.

Merci beaucoup.

bonjour,

est ce possible d’avoir un abattement plus haut que le revenu ? C’est possible ? Ce n’est pas une erreur ? merci

Bonsoir Lydie,

L’abattement est plafonné aux revenus, de ce fait lorsque vous trouvez un abattement plus haut que les revenus, il faut noter le même montant dans les revenus et dans l’abattement.

Bien cordialement.

Lilie Popins

Attention, cette année 2022, il faut indiquer les revenus avant abattement dans la case 1AA ou 1BA. Mettre le montant de l’abattement dans 1GA ou 1HA. Le calcul se fait automatiquement !

Oui j’ai mis mon article à jour. merci pour votre coopération.

Lilie Popins

Bonjour , déjà un grand merci pour tout ce que vous faites , cela est top et nous aide beaucoup.

Petite question sur les impôts , surtout sur l’indemnité des repas dans la case pour faire l’abattement on est d’accord qu’il faut multipliés le nombre de repas fois le prix du montant que les parents auront mit en place ? Par avance merci .

Bien cordialement Pamela

Bonsoir Pamela,

Je vous remercie pour votre retour très appréciable. En effet, le montant des repas fournis par les parents sont à ajouter aux revenus de l’assistante maternelle de la manière dont vous avez décrite : nombre de repas multiplié par le tarif du repas. Si vous n’utilisez pas le montant de base des impôts qui est aux environ de 5€, il faut remplir une attestation avec les parents indiquant le prix des repas.

Belle soirée.

Lilie Popins

Un grand merci pour votre retour , une agréable journée . Pamela

Bonjour

Je viens vers vous car pour la deuxième solution c’est le salaire net qu’il fait calculer sans repas ni entretien ni repas fournis par les PE

Merci de votre réponse

Bonjour,

En effet, pour la déclaration selon le régime général, il faut déclarer le salaire net imposable auquel on soustrait les indemnités entretiens et repas. Comme pour tout salarié du régime général vous aurez un abattement de 10%.

Bonne journée.

Lilie Popins

Bonjour, pour les frais d’entretien et de repas, si je fournis les repas, ce n’est pas à rajouter dans la calculs? Seulement si ce sont les parents qui fournissent le repas? C’est bien cela ou je me trompe? Merci

Bonjour,

Les indemnités d’entretien et de repas si vous les fournissez, sont déjà inclus par Pajemploi dans le salaire net imposable. Vous n’avez donc pas à les rajouter.

Bonne journée.

Bonjour j’ai mon premier contrat depuis juillet 2021 et je viens de recevoir ma déclaration préremplie cest un peu la panique et la responsable de mon RPE est nouvelle et dois se renseigner avant de m’aider😭😭 j’ai vraiment peur de me tromper malgré vos explications qui ont lair vraiment simple je demande donc de laide supplémentaire pour une toute nouvelle 😁

Bonjour,

Si vous voulez que je vous aide plus en détails, contactez moi par whatsapp.

Merci.

Lilie Popins

Bonjour,

Mais du coup les frais kilométrique ont les mets avec quoi , svp?

Merci

Bonsoir,

Vous les ajoutez au salaire net imposable tenant compte de l’exonération fiscal, en vérifiant qu’elles ne sont pas déjà incluses dedans. Vous avez le calcul à faire dans l’article du blog.

Belle déclaration.

Lilie Popins

Bonjour

Comme c’est moi qui fournit les repas je note dans quelle case sûr là déclaration ?? merci

Bonsoir,

L’indemnité repas, comme l’indemnité d’entretien est déjà incluse dans le salaire net imposable.

Vous n’avez donc pas à vous en soucier.

Bonne déclaration.

Lilie Popins

Bonjour je suis vraiment perdu avec cette nouvelle fiche de calcul pouvez-vous vous m aider merci à vous?

Bonjour Marie Christine,

oui venez sur messenger ce sera plus simple.

Belle journée.

Lilie Popins

Bonjour

Le montant de l’abattement à déclarer sera le salaire à déclarer moins les jours d’accueil (pour ma part)?

Merci pour votre réponse

Cordialement

Bonjour,

Non l’abattement se calcule à partir des jours d’accueil, et il est déduit des salaires pour avoir le revenu. Mais cette année si vous faites la déclaration en ligne, vous devez inscrire le montant des revenus avant abattement, et le montant de l’abattement.

Bonne déclaration

Lilie Popins

bonjour

pour le régime général il y a le récapitulatif sur pajemploi.

je ne sais pas trop ce qu ‘il faut enlever ou pas ?

les repas quand ils sont fournis par l ass mat a priori on enlève ?et les frais d entretien aussi?

et du coup , les montants de pajemploi , on les additionnes et le résultats on le soustrait du montant déclarer au impôt

je sais pas si je suis claire dans mes explications , dans tout les cas merci de vos réponses et de votre temps

Bonjour,

Pour le régime général, il faut soustraire les indemnités entretiens et repas, si fournis par l’ass mat, du salaire net imposable qui est sur votre fiche de paye.

vous aurez ensuite de la part des impôts, un abattement de 10% comme tous les autres citoyens français.

Bonne déclaration.

Lilie Popins

Bonjour,

merci pour votre fichier, mode de calcul au top !!! Que du bonheur, un gain de temps.

(J’aurai aimé pour mon suivi, pouvoir les imprimer par enfants 🙂 )

Merci !

Bonjour,

Merci beaucoup pour votre retour très positif. Ca fait plaisir et c’est encourageant pour continuer.

Vous avez un document en téléchargement pour pouvoir noter le récapitulatif.

Bonne déclaration.

Lilie Popins

Bonjour,

Si les montants de pajemploi sont bons, on ne change pas les revenus déclarés soit à la case au dessus de 1BA ? Merci pour votre aide

Bonsoir,

Si les revenus sont justes vous n’avez pas à les modifier en revanche vous devez entrer le détail de votre abattement employeur par employeur.

Vous devez donc cliquer sur le stylo à côté de la case 1BA pour rentrer votre abattement.

Bonne soirée.

Lilie Popins

BONJOUR

Pour le régime général on doit soustraire les ie du salaire net imposable pour chaque mois et chaque employeur? donc les montants pré rempli sont faux?et comment modifier le montant des heures exonérées sur la declaration?

Bonsoir,

Oui pour le régime général, vous devez déduire du salaire net imposable les indemnités entretien (et repas si besoin), de chaque mois et chaque employeur. Les heures exonérées ne sont pas modifiables, elles ont été renseignées par les parents dans Pajemploi et ont été reportées par l’administration fiscale. Il n’a pas l’air d’être possible de les modifier en ligne en tout cas.

Bonne déclaration.

Lilie Popins

Bonjour j’ai fait mon calcul et je tombe dans le négatif. Donc sur ma déclaration je met quoi ?

Bonsoir,

Votre tarif horaire est tellement bas que l’abattement est supérieur à vos revenus. Par contre, l’abattement est limité au montant des revenus, vous devez donc inscrire le montant de vos salaires avant abattement et le montant de votre abattement si vous remplissez la déclaration en ligne. Si vous faite la déclaration papier, vous notez 0€ dans la case 1AA ou 1BA, et le montant de votre abattement dans la case 1GA ou 1HA.

Bonne déclaration à vous.

Lilie Popins

Bonjour,

Tout d’abord je vous remercie grandement pour votre outil. Il m’a énormément aider et fait gagner beaucoup de temps. Il me reste cependant une question.

J’ai perçu le salaire de décembre 2021 en janvier 2022. Du coup cette année dans la case décembre j’ai mis le salaire de décembre 2020 que je n’avais pas déclaré l’année dernière étant donné que je l’avais perçu en janvier 2021 .

Est-ce que vous pouvez me confirmer que c’est la bonne marche a suivre?

Merci d’avance!

Cordialement

Romane

Bonjour Romane,

Je vous remercie sincèrement pour votre commentaire.

Oui dans le formulaire de calcul vous pouvez noter le salaire de décembre 2020 dans la case salaire de décembre. En revanche, pour l’abattement, vous devez ajouter les jour de décembre 2020 à ceux de janvier 2021 et les noter dans la case de janvier. Car le montant du SMIC ayant évoluer, en décembre 2021 ça faussera votre calcul.

Bonne déclaration.

Lilie Popins

Bonjour ,comment calculer net imposable fratrie merci

Bonjour Christelle,

Le salaire net imposable de la fratrie est noté sur votre fiche de paye. Vous faites le calcul par employeur, et non par contrat dans ce cas.

Bonne déclaration.

Lilie Popins

Bonjour je vous envoie ce message car il y a avait une somme qui était déclarer sur ma feuille d’impôt et en voulant la modifier et remplir les cases de tout mes employeurs il me reste à déclarer 0 et mon abattement est ce normal merci de votre réponse

Bonjour,

C’est parce qu’il faut que vous déclariez les revenus avant abattement dans cette case. Le site des impôts calcule la différence ensuite.

Bonne déclaration.

Lilie Popins

Bonjour,

Merci de mettre a disposition votre outil de calcul. Cependant j’ai une petite question, dans le récapitulatif que l’on peut imprimer pour les impôts, faut-il inscrire le montant qui inclus les repas fournis par les parent ou pas ?

Cordialement

Bonjour Alexandra,

Le récapitulatif est à remplir pour vous et à garder en cas de contrôle des impôts. Vous y notez les montants que vous reporterez sur votre déclaration d’impôt. Donc oui, les repas doivent être compris.

Bonne déclaration.

Lilie Popins

Bonjour et merci de votre aide.

Quelle galère cette déclaration ! Dans mes jours réels j ai 13 jours plus 2 jours complémentaires , es ce que je dois ajouter ses 2 jours dans mes jours réels? Donc 15 jours à déclarer ? Merci beaucoup. Bonne journée

Bonjour,

Oui vous ajoutez ces 2 jours complémentaires aux autres jours réels d’accueil.

Bonne déclaration.

Lilie Popins

Re.bonjour, es ce que les jours de congés sont à compter, ce ne sont pas des jours réels.

Re bonjour,

non les jours de congés ne comptent pas en jours d’accueil réels.

Lilie Popins

Bonsoir c’est ma première déclaration je suis perdue j’ai besoin d’aide svp

Merci

Samira

Bonjour Samira,

Contactez moi par whatsapp ou messenger ce sera plus simple.

Lilie Popins

Bonsoir

Tout d’abord merci pour votre aide très précieuse.

Je suis en train de faire ma déclaration d’impôts et j’ai bel et bien eu une erreur pourb les heure complémentaire, je n’ai fais que 5h complémentaires en 2021 ( environ 20€) et ils m’ont compté 159€.

Ma question est la suivante.

Pour modifier le montant je dois inclure Heure et Indemnités entretien ou Heure, Indemnités d’entretien et exonération (indiqué sur la fiche de paie) ????? Je ne sais pas du tout.

Pouvez-vous m’aider svp

Merci d’avance

Cordialement

Virginie

Bonsoir,

Merci pour votre commentaire, ça fait plaisir de voir que ça vous est utile.

Pour les heures complémentaires et/ou majorée, vous devez les renseigner dans la 3ème colonne du tableau de modification des salaires et abattement. Avez vous vérifié qu’il n’y en a pas qui date de décembre 2022 (payées en janvier 2021) et donc à déclarer cette année?

Après étant exonérées d’impôts, cela ne doit pas changer vos impôts, mais vous pouvez le corriger en même temps que les revenus et l’abattement, et même pour celles qui payent des impôts, il faut renseigner le prélèvement à la source.

Bonne déclaration.

Lilie Popins

Bonsoir

Merci pour votre réponse.

Non, pas d’heure complémentaire en décembre 2020.

Je ne sais pas si je m’exprime correctement, désolée.

Je vois qu’il y a une ligne qui apparaît sur la fiche de paie (au dessus du salaire net imposable) quand nous faisons 1h (ou plusieurs) complémentaire, je me demandais si ce montant là nous devions le mettre avec le montant des HC.

Par exemple si je fais qu’1HC : 3€30 HC + 0€35 IE + 2€ montant de l’exonération au titre des heures complémentaires et majorées dois-je mettre les 2€ dans le calcul des impôts ou non🤔🤔🤔.

Merci d’avance

Bonne soirée

Cordialement Virginie

Bonsoir Virginie,

Alors pour les heures complémentaires et supplémentaires (ou majorées), vous devez calculer le montant que c’est heures représentent en fonction de ce qu’il y a en haut du tableau de votre fiche de paye (nombre d’heures complémentaire et majoré, tarif horaire majoré), indemnités si elles sont différentes. Mais vous ne rajoutez pas la ligne des heures exonérées, située juste au dessus du salaire net imposable.

Pour les déclarer, vous devez aller sur le crayon à coté de la case 1AJ ou 1BJ. Ne les renseignez surtout pas dans le tableau avec les revenus et l’abattement.

Si vous avez eu du chômage partiel lié au covid, vous devez le déclarer en allant sur le crayon de la case 1AP ou 1 BP.

Bonne déclaration.

Lilie Popins

Bonjour je voulais savoir ont déduit les repas.. goûtés.. indemnités entretien du montant qui est sûr la déclaration Pajemploi..

Si le montant n’est pas le même on l’inscrit dans quelle case sûr là feuille de l’impôt

Bonsoir,

Cela dépend pour quel régime de déclaration d’impôt vous optez.

Si vous choisissez l’abattement forfaitaire, non vous ne retirez rien du tout et même vous vérifiez que toutes les indemnités sont bien incluses dans le salaire net imposable, et vous ajoutez les repas fournis par les parents.

Si vous choisissez le régime général, oui vous retirez les indemnités du salaire net imposable, mais vous ne bénéficierez que d’un abattement de 10% de revenus comme tous les autres salariés, et perdez le bénéfice de l’abattement forfaitaire.

Bonne soirée.

Lilie Popins

Bonjour,

Première année pour moi ou je doit déclaré les impôts, en tant qu’assistante maternelle et je suis un peut perdu…Je nage dans les calculs malgré que je trouve les explications claire mais j’ai un doute pour une fratrie j’étais en vacance juillet et août donc je déclare mon salaires mais je n’es rien a déclarer en jours c’est bien sa? malgré que sur ma fiche de paye elle es déclarer des jours.

merci d’avance de votre réponse

cordialement

Angélique

Bonjour Angélique,

Merci pour votre commentaire, Oui c’est bien cela, si vous étiez en vacances tout le mois, il n’y a pas de jour d’accueil réel donc c’est zéro.

Si vous avez des difficultés n’hésitez pas à venir sur whatsapp ou messenger.

Bonne déclaration

Lilie Popins

Bonsoir est possible d’avoir les feuilles à remplire pour les impôts svp.

Merci bonne soirée

Bonsoir,

De quelles feuilles parlez-vous ? si c’est un tableau récapitulatif pour noter les montants des revenus et de l’abattement déclarés par employeur et totaux, le document est téléchargeable dans l’article. Si c’est autre chose, expliquez-moi ?

Lilie Popins

Bonjour

Encore une question décidément cette année les impôts ne sont pas simple

Sur ma feuille d impôt il me trouve 2200 €d heure complémentaire. Comment je fais pour vérifier ce montant.

Merci de votre réponse

Bonsoir Magalie,

Pour les heures complémentaires, vous calculez le montant en prenant le nombre d’heures complémentaires déclarées sur vos fiches de payes, que vous multipliez par votre tarif horaire majoré s’il y a lieu.

Ce montant se déclare dans le crayon de la case 1AJ ou 1 BJ.

Bonne déclaration.

Lilie Popins

Bonjour,

merci pour vos explications car c est toujours un casse tête les déclarations . merci beaucoup!!!!. j ai un périscolaire et le contrat est fait que le mercredi 9 h et le samedi 5h

je voulais savoir j ai des journées de plus 8h et des journées de moins de 8h dans le même mois exemple : janvier 3 journées et 1 journee de 5h pour l abattement je dois mettre les deux?

Bonjour Isabelle,

Merci pour votre commentaire.

En effet, dans le même mois il peut y avoir des jours de plus de 8h et des jours de moins de 8h. Vous comptez le nombre de jours de 9h d’un côté et les heures des jours de 5h de l’autre. Dans le formulaire de calcul, vous avez 2 emplacements pour les jours et pour les heures dans le calcul de l’abattement.

Bonne déclaration.

Lilie Popins

Bonjour,

Merci pour toutes ces explications.

Je n’arrive pas à comprendre pour les heures supplémentaires.

Elles sont préremplies dans les traitements et salaires, pour moi ils faut les mettre à 0 dans traitements et salaires, et ensuite les rentrer dans Revenus des salariés des particuliers employeurs pour chaque employeur.

Le problème c’est que le montant pré rempli dans traitements et salaires ne correspond pas au montant des heures sup effectuées.

Par exemple pour un employeur, j’ai effectuée 20 heures sup. Le salaire horaire est de 3,30. Je fais donc 20*3.3=66. Le montant prérempli est de 106.

Donc soit mon calcul n’est pas bon, soit le montant rempli n’est pas correct.

Du coup je suis perdue.

Merci

Bonjour Céline,

Merci pour votre commentaire.

Les heures complémentaires et/ou supplémentaires sont pré-remplies dans les salaires et traitement et c’est là qu’elles doivent être modifier avec vos montants à vous. Dans les revenus des salariés du particulier employeur vous ne devez pas remplir les heures supplémentaire sinon elles sont comptées en double!!

Donc vous remplissez vos revenus et abattement dans la case 1AA ou 1BA, et les heures sup dans la case 1AJ ou 1BJ.

Bonne déclaration.

Lilie Popins

merci pour votre réponse.

mais comment vérifier le montant des heures complémentaires prérempli? car pour moi 20 heures complémentaires, cela ne fait pas 109 comme indiqué.

Cela fait 3,30*20=66 en net.

Je ne sais pas si c’est en net ou en brut, et je n’arrive pas à savoir comment les impôts arrivent à 109 pour les heures supplementaires.

Sur la fiche de paie, ce n’est pas détaillée, et je ne sais pas les calculer?

Merci

Céline

Vous avez le bon calcul, votre nombre d’heures multiplé par votre tarif horaire. C’est en net. Leur calcul a eux n’est pas bon!!

merci beaucoup pour votre patience

Bonjour,

J’ai réussi à faire avec vos explications t ou les calculs pour chaque mois, mais je ne comprends pas du tout comment faire pour les heures supplémentaires ou complémentaire avec un employeur j’ai eu 1h seulement et sur ma déclaration pléremplie c’est mis presque 130€ pour cette heure sa me paraît énorme je pense qu’il y a une grosse erreur.

Merci d’avance de votre réponse

Angélique

Bonsoir Angélique,

Merci pour votre commentaire. En effet, les heures complémentaires et supplémentaires sont fausses chez tout le monde apparemment.

Vous reprenez vos fiches de paye pour calculer le nombre d’heures compl ou suppl et vous multipliez par votre tarif horaire. Vérifiez bien ce que les parents ont déclaré.

Bonne déclaration.

Lilie Popins

bonjour

Je suis tombé sur ce calcul qui nous simplifie la vie que je trouve génial merci car s est vraiment un casse tête.

Comment calculer pour les jours de + 8h et les heures de – 8h quand t, ont a 5 heures normal et 5 heures complaimentaires

exemple : j ai fait 5h normal et 5h complèmentaires es ce une journée de + 8 h je bloque.

desolé je me prepare pour 2023.

Bonjour,

Je vous remercie pour ce retour très appréciable sur mon outil de calcul.

Je tiens en revanche à vous préciser que je ne l’ai pas encore mis à jour pour l’année prochaine, le SMIC ayant augmenté déjà 3 fois cette année, il y aura au moins 3 montants différents pour le montant journalier de l’abattement, j’attends donc la fin d’année pour modifier les calculs.

Sinon, que ce soit des heures normales prévues au contrat, des heures complémentaires ou des heures supplémentaires, tout compte pour le calcul de l’abattement, puisque celui-ci se calcule sur l’accueil réel. Donc 5h normales + 5h complémentaires = 1 journée de >8h !

Bons calculs

Lilie Popins

Je reviens vers vous, j ai un peu de mal à comprendre le système de calcul avec les heures complèmentaires.

Est ce qu’on calcule les heures complèmentaires pour l’ abattement vu qu’elles sont defiscalisés

Exemple ; Dans mois de janvier j ai fait {16 jours de 10h + 8h } et 5 jours de 5heures = 25h – 8h } et 42h complèmentaires comment dois je faire .

Merci d’avance de votre réponse.

Re bonjour,

Les heures complémentaires et supplémentaires sont défiscalisées jusqu’à 5000€, de ce fait, le montant de ces heures n’entre pas dans le salaire à déclarer.

En revanche, les heures que vous avez réellement faites comptent toutes pour le calcul de l’abattement. Celui-ci correspond, à un avantage du fait que l’on travaille à notre domicile et que nous utilisons de l’eau, du gaz, de l’électricité, … pour le calculer, on utilise uniquement les heures d’accueil réel de l’enfant, donc même en heures complémentaires, ce sont des jours ou des heures qui comptent.

Bien cordialement.

Bons calculs

Lilie Popins

Bonjour, le’logiciel est il a jour pour les impôts 2023 sur l’année 2022 svp? Si non, quand le sera t’il? J’ai commencé la profession cette année, quand dois je me pencher sur les calculs ?

Merci beaucoup

Bonjour Perrine,

Non je suis désolée j’attendais vraiment la fin de l’année pour le mettre à jour.

Ce sera fait d’ici 1 à 2 semaines.

Belle fin de journée.

Lilie Popins

Bonjour merci pour votre aide

Voilà je garde un enfant reconnu handicapé Avez vous un formulaire pour faire le calcul svp merci

Bonsoir,

Je ne sais pas ce qui est différent pour un enfant handicapé au niveau de la déclaration des revenus. Je suis désolée.

Lilie Popins

Bonjour

Je suis nouvelle sur ce site .

1er question: Es ce que les heures complémentaires ou majorées sont bien calculé dans le salaire net imposable tenant compte de l’exonération fiscale ?

Où faut-il les rajouter dans le salaire net imposable car j’ai un doute je n’arrive pas à trouver .

Ils sont dans le salaire net déclaré oui.

2eme question: et les indemnités d’entretien et repas sont-ils dans le net imposant tenant compte de l’exonération fiscale ?

Où faut-il aussi les ajouter.

En vous remerciant votre réponse

Bonjour,

Merci pour votre message.

Alors normalement que ce soit les heures complémentaires ou majorées, ou les indemnités entretien et repas, tout est dans le salaire imposable tenant compte de l’exonération fiscale.

Belle soirée.

Lilie Popins

Bonsoir je

Je viens de m’apercevoir que vous m’aviez répondu c’est très sympa de votre part d’avoir répondu .

merci à vous et bonne soirée.

Bonsoir je

Je viens de m’apercevoir que vous m’aviez répondu c’est très sympa de votre part d’avoir répondu .

merci à vous et bonne soirée.

Bonjour un grand merci pour ce tableau vraiment très simple a remplir. Mais malgré tout j’ai une petite question. Si je met mon salaire net imposable de Décembre 2021 ou je met les jours de plus de 8h et les heures svp, je les ajoute a ceux de janvier ? Merci beaucoup

Bonjour Vanessa,

Je croyais avoir ajouter une case également, je vais le faire dans la journée.

Bien cordialement.

Lilie Popins

Bonjour ,

Merci de prendre du temps pour nous.

Je garde 2 fratries et j’ai une seule fiche de paie par famille les enfants font les mêmes horaires pour une des familles et l’autre péri et bébé.

Comment ce passe le calcul ?

Il faut que je sépare les salaires et les heures où je prend un calcul pour 2 enfants ?

Merci beaucoup

Bonjour Emilie,

Pour la déclaration d’impôt, ce ne sont pas les contrats qui comptent mais les employeurs. Pour une fratrie, il n’y a qu’un seul employeur donc on additionne les heures et jours de présence des 2 enfants pour le calcul de l’abattement et on utilise la fiche de paye commune aux 2 enfants pour les revenus.

Vous ne devez surtout pas séparer les 2 enfants de la fratrie.

Bien cordialement.

Lilie Popins

Bonjour , quand on dit » heure réel d accueil » est ce que les jours où l enfant ne vient pas et n’a pas de justificatif compte quand même ou ne ne peu pas faire l abattement sur les heure ou l enfant n’est pas la mais qui a pas de justificatif… exemple contrat de 16 h par semaine. Mais depuis plusieurs mois l enfant vient que 2 ou 3 heure car la maman ne travail plus . Du coup pour le nombre d heure réel d accueil je prend mes 16 h ou les 2 ou 3 heure !? Cordialement merci laetitia

Bonjour Laetitia,

Les heures d’accueil qui servent à calculer l’abattement sont les heures de présence effective de l’enfant. Les heures d’absence pour convenance personnelle sont payées dans votre salaire mais ne comptent pas dans le calcul de l’abattement.

Bien cordialement.

Lilie Popins

Bonjour

Votre outils est très pratique pour le calcul des impôts cependant je n’ai pas la même chose que vous sur mes bulletins de salaire, le salaire net imposable ne comprend pas les indemnités d’entretien , je ne comprends pas pourquoi .

Bonjour Charlene,

En principe, le salaire net imposable tenant compte de l’exonération fiscale qui est sur votre fiche de paye de pajemploi, contient déjà les indemnités entretien et repas déclarées par les parents.

Vous pouvez le vérifier en additionnant le salaire net déclaré, les indemnités entretien et repas s’il y en a, et la CSG RDS non déductible de l’impôt sur le revenu, (1ere ligne et 3eme colonne du tableau de cotisations sociales de la fiche de paye)

Je vous souhaite une belle journée.

Lilie Popins

ou trouve t’on jour d’accueil réel sur la fiche de paye merci de votre réponse

Bonjour,

Ce nombre de jour d’accueil réel n’est pas sur les fiches de paye, il est dans votre cahier de présence ou d’appel.

Belle journée.

Lilie Popins

Bonjour,

Si je déclare exactement comme indiquer sur votre tableau je tombe sur un somme très peu par apport à ceux que j’ai gagné, est ce que c’est normale, je n’aurai pas de soucis avec les impots!

merci pour votre réponse

Bonjour,

Oui c’est normal, l’abattement et assez important dans notre métier, après cela dépend aussi de votre tarif horaire. Non vous n’aurez aucun soucis si vous avez suivi la marche à suivre pour vos calculs.

Belle journée.

Lilie Popins

Bonjour,

Comme le calcule de déclaration de revenus par régime forfaitaire est beaucoup plus intéressant que régime général, donc quel est l’intérêt de déclarer par régime général?

merci d’avance pour votre réponse

Bonne journée

Bonjour,

Je suis d’accord avec vous, mais les 2 modes de déclarations existent et sont autorisés, je présente donc les 2.

Je sais que certaines l’utilisent pour ne pas avoir à calculer l’abattement.

Belle journée

Lilie Popins

bonjour pouvez vous me dire si c est normal que dans la case 1hh j ai un montant de 1111euros et si je dois le laisser pour ma déclaration car il me disent des que je l enlève les impôt vont m appelé merci a vous

Bonjour Laurence,

Ce doit être des heures supplémentaires déclarées par vos employeurs. Pour modifier ce montant, il faut aller dans le crayon des cases 1 BA et 1 BJ.

Tant que ce montant reste inférieur à 7500€, il est présent à titre indication et n’entraine pas d’imposition dessus.

Bonne déclaration.

Lilie Popins

Bonjour jai ma 1ere declaration en tans qu assistante maternelle a faire et je ny comprend vraiment rien malgres ma bonne volonté pourriez vous maider sil vous plait

Bonjour Jessica,

oui je peux vous aider, venez en MP sur messenger ou sur whatsapp.

Belle journée.

Lilie Popins

Bonjour, J’ai commencé un contrat pour une fraterie de 2 enfants en Aout . Je me rends compte que le salaire de décembre a été déclaré en Janvier 2023 , Dois je l’inclure quand même dans mon calcul ou ne pas tenir compte de décembre ? Est ce que je dois tenir compte du net imposable de Paje emploi ?

Bonjour Maggy,

Alors pour le salaire de décembre versé en janvier, effectivement il n’est pas à prendre en compte cette année, il sera sur les revenus de 2023 pour la déclaration de l’année prochaine.

Et oui vous devez tenir compte du salaire net imposable tenant compte de l’exonération fiscale de votre fiche de paye Pajemploi. La déclaration se fait par employeur et non par contrat.

Belle journée.

Lilie Popins

Bonjour,

le total des salaires doit être inscrit soit dans BA, soit dans BJ ou dans les deux ?

merci beaucoup pour votre site ca aide vraiment.

bonne soirée

Alexandra

Bonjour Alexandra,

Merci pour votre retour.

Cela dépend du régime fiscale de déclaration que vous avez choisi. Pour le régime forfaitaire avec l’abattement, Vous indiquez vos revenus dans la case BA, par contre les indemnités journalières et les indemnités de formation se déclarent en BJ. Allez voir le tuto de déclaration en cliquant sur le lien.

Belle déclaration.

Lilie Popins

Bonjour,

pour les heures supplémentaires je ne trouve pas pareil que ma déclaration, j’ai travail avec une fratrie et j’ai fais 389 heures a 4.25€ cela fait 1653.25 € net est ce que je dois aussi rajouter l’exonération de ses heures qui est de 383.96€ Car sur ma feuille d’imposition il y a 3167€.

Merci beaucoup pour votre réponse.

Bonne journée

Aurélie

Bonjour,

Les heures complémentaires et supplémentaires sont souvent fausses sur les déclarations pré-remplies. Donc vous ne notez que le premier calcul que vous m’avez noté soit 1653€. Avez-vous des heures supplémentaires avec les autres enfants également. Sur la déclaration papier, c’est tout employeurs confondu.

En ligne, vous avez le détail.

Belle déclaration.

Lilie Popins

Bonjour

Comme tous j ai reçu ma déclaration impôt et en 2022 je fus en arrêt maladie et forcement sécu et Ircem m ‘ont versé les indemnités que je retrouve sur ma déclaration en case1 AJ puis les salaires de mes employeurs en 1AA que je rectifierais suivant mes calculs . Apres avoir fait tous ses calculs et simulations pour connaitre ma base du revenu fiscal ressort le montant de mes indemnités journalières . Je voudrais savoir si cela est normal où j ai fait une erreur qq part ? Merci pour les réponses

Sandrine

Bonjour Sandrine,

D’après ce que vous me dites, cela veut dire que le montant de votre abattement est égal à vos revenus pour chaque employeur.

Est-ce le cas?

Belle déclaration

Lilie Popins

bonjour ,

le montant de mon abattement est supérieur aux revenus des parents à part pour un employeur (j ai débuté un contrat qu’ en septembre 2022)

Bonjour Sandrine,

Le montant de l’abattement est plafonné au montant des revenus de chaque employeur, vous devez donc indiqué le même montant dans les revenus avant abattement et de l’abattement pour tous vos employeurs sauf celui qui a un abattement plus faible. Vous devriez avoir un faire montant dans la case 1AA ou 1BA.

Vos indemnités journalières quand à elles doivent être dans la case 1AJ ou 1BJ.

Bien cordialement.

Lilie Popins

Merci beaucoup pour ces conseils et je me remets sur ma déclaration

amicalement

Sandrine

Bonjour,

J’ai 1 fiche de paie mensualisée pour une fratrie de 2 enfants.

Exemple: Pour le mois de janvier 2022 ,pour un des enfant , j’ai 17 jours réellement fait ,et, 151 heures d’accueil dont, 13 jours de 11h ainsi que 4 jours de 2 heures , avec 13 jours de repas +13 goûters fournis par les parents à 52 euros le total.

Pour le deuxième enfant ,j’ai 9 jours d’accueil réellement fait ,et , 22,50 heures d’accueil sans goûter ,ni repas.

Avec tous ces renseignements ,je n’arrive pas à remplir le tableau . Pourriez vous m’aider s’il vous plait.

Par avance ,je vous remercie.

Bonne journée.

Bonsoir Martine,

Je suis désolée du délai de réponse, je suis très sollicitée.

Alors, les impôts se déclarant par employeurs et non par contrat, vous prenez le salaire net imposable tenant compte de l’exonération fiscale de votre fiche de paye Pajemploi commune à la fratrie. Et pour l’abattement, vous cumulez les 2 enfants. Donc dans votre exemple, 22j et 8h d’accueil. Les repas, si c’est vous qui les fournissez, ils sont déjà inclus dans le salaire net imposable de Pajemploi.

Belle soirée.

Lilie Popins

Bonjour, pourquoi dans mes calcul d impôt je trouve :ex: – 320 ,je ne sais pas quoi mettre,pouvez vous me donner un exemple merci je suis un peux perdu pour la déclaration d impôt,merfci.

Bonsoir Emma,

L’abattement est plafonné au montant des revenus par employeur. Donc si dans vos calculs votre abattement est plus important que les revenus vous devez noter le même montant dans les revenus et l’abattement. Ce qui fait qu’après abattement vous serez à 0€.

Ex: Revenus 3200€, Abattement 3350€ mais plafonné à 3200€, revenus après abattement : 3200-3200=0€

Belle soirée.

Lilie Popins

Bonjour, le mois de décembre 2021 m’a été payé en janvier 2022. Je dois bien le déclarer dans les impôts 2022? De même que si décembre 2022 m’a été payé en janvier 2023, cela n’entre pas en compte dans la déclaration 2022 ? Merci ! Elsa

Bonsoir Elsa,

Oui c’est tout à fait cela.

Lilie Popins

Bonjour,

Merci pour vos explications, pour un enfant seul c est simple, j ai bien compris. Mais je garde une fraternité un enfant plus de 8h et un scolarisé que je garde 5h30 par jour et je ne m en sors pas.

Si vous pouvez m aider, je vous serez très reconnaissante.

Bonjour Sandrine,

C’est exactement la même chose qu’il y ait 1 ou 2 enfants. La déclaration d’impôt se faisant par employeur, vous déclarez les 2 enfants en même temps. Donc vous prenez le « salaire net imposable tenant compte de l’exonération fiscale » qui est sur la fiche de paye Pajemploi. Vous cumulez les temps de présence des 2 enfants en jours pour l’accueil de 8h et plus et en heures pour l’accueil de moins de 8h. Tout est identique.

Belle déclaration

Lilie Popins

Bonjour,

Merci pour tous ce que vous faites pour nous aider.

J ai un problème, je garde une fraterie, de janvier à août j ai gardé le grand plus de 8h, a partir de septembre je ne l avais plus que 5h30 ( scolarisé) puis a partir de septembre j ai eu le petit frère plus de 8h. Je ne m en sors pas, pourriez vous svp m aider .

Merci

Re bonjour Sandrine,

Si vous voulez une aide personnalisée, venez en message privé sur Messenger ou WhatsApp.

Lilie Popins

Bonjour Lilie

Je suis perdue, je ne sais plus

Sur une journée de 10 de garde je compte une journée de huit heures et les 2 h restantes? Elles sont perdues

Bonjour Samarienne,

Pour le calcul de l’abattement, soit l’accueil à duré 8h et plus et dans ce cas ça compte 1j d’accueil, soit il a duré moins de 8h et dans ce cas on compte le nombre d’heures d’accueil.

Belle déclaration.

Lilie Popins

Merci Lilie Popins , je vous souhaite une bonne fin de semaine.

Bonjour Lilie , j ai jamais fait heure complètementaires ou majoré avant . Je suis aller plusieurs fois aux impôts et personne peu aider pour ma déclaration 2022 sait grave dans administration impôts

J ai fait des heures majorés et sur ma déclaration pré-remplie des impots il trouve 1100 et comment trouvé cette somme que pajemploi à dit au impôts.

Je peu rectifié ma déclaration jusqu décembre 2023 .

J ai une autre question sur ma fiche de salaire il y a montant de l exonérations sur les heures complémentaires ou majoré est que sait sa qui faut mettre sur ma déclaration impôts et sait quoi au juste ,je suis perdu si personne nous aide . Je vous remercie de votre aide cordialement gislaine

Bonjour Gislaine,

Pour la déclaration, les heures complémentaires ou majorées sont quasiment toujours fausses.

Pour trouver le montant à déclarer vous devez reprendre vos fiches de paye pour chacun de vos employeurs et compter le nombre d’heures complémentaires ou majorées qui ont été déclaré. Vous les multipliez par le tarif horaire correspondant à ces heures selon votre contrat. Et vous obtenez le montant à déclarer pour un employeur.

Belle journée.

Lilie Popins

Bonjour et encore merci!

Donc on prend la ligne de net imposable (qui contient déjà toutes nos infos) si on ne fournit pas les repas, on rajoute le montant de l’indemnité repas (attestation parents ou forfait) et on déduit le montant journalier multiplié par le nombre de jour de garde réel si j’ai bien tout compris?

Encore merci!!!

Bonjour, j’aurai quelques questions à vous poser concernant la déclaration d’impôts en ligne.

_ des PE m’amènent les repas, je dois donc ajouter le montant déterminé par le pe dans le cumul imposable pour calculer mon abattement, de ce fait, la somme du salaire à déclarer est différente de celle noté par les impôts, faut il changer ce montant dans la case « montant du revenu imposable » ?

_ Dans la case « revenus d’heures supplémentaires exonérés « , j’ai des heures connus, mais qui en ce qui me concerne correspondent à des heures complémentaires (non majorées) faut-il que je corrige et note 0 ?

Par contre si je viens à avoir des heures supplémentaires donc majorées, faut-il que je déduise les heures non majorées et que je laisse que le nombre d’heures majorées ?

S’il vous plaît.

Merci par avance,

Belle journée, bien cordialement,

Séverine

Bonsoir Séverine,

Pour les repas, oui lorsque les parents fournissent les repas de leur enfant, il faut systématiquement corriger le montant des revenus connus par les impôts.

Pour les heures supplémentaires, en fait nous concernant, cela englobe les heures complémentaires majorées ou pas ET les heures supplémentaires majorées. Ce sont en fait toutes les heures qui n’étaient pas prévues au contrat et qui ont été faites en plus du contrat prévu.

Belle soirée.

Lilie Popins

Bonjour,

Quel salaire doit-on mettre pour tous les mois (salaire net, salaire net imposable ou salaire net décalré) ?

Bonsoir Valérie,

Pour la déclaration d’impôt, on utilise le salaire net imposable tenant compte de l’exonération fiscale.

Belle soirée.

Lilie Popins